- ประเด็นด้านเศรษฐกิจ

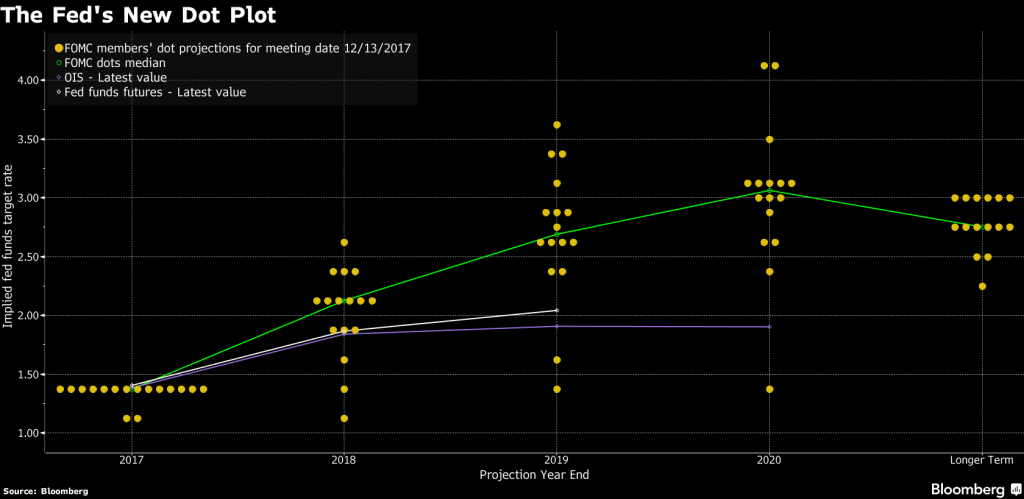

- Fed Fund Rate

ความน่าจะเป็นในการขึ้นดอกเบี้ยในปีนี้อยู่ที่ 2 – 4 ครั้ง โดยความเป็นไปได้มากสุด ณ ตอนนี้อยู่ที่ 3 ครั้งด้วยกัน ซึ่งโดยส่วนตัวมองว่ายังไงก็ต้องอย่างน้อย 3 ครั้งด้วยกัน โจทย์ก็คือ ทำไมเฟดถึงต้องรีบขึ้นดอกเบี้ย ??? ความจริงเรื่องนี้มองได้หลายมุมมากๆ แต่สิ่งที่เราควรต้องหาคำตอบคือ มันมี scenario อะไรบ้างเเละ effect ของ scenario นั้นๆ

1.คิดเเบบเบสิคสุดคือ เศรษฐกิจสหรัฐอเมริกา เริ่มกลับมาดูดีจากตัวเลขต่างๆ ทั้ง PMI Unemployment ส่วน GDP ก็ออกมาดูดีระดับนึง จะเหลือก็เเต่เงินเฟ้อที่ยังไม่ถึงเป้า 2 % (PCE) ดังนั้นเมื่อเศรษฐกิจเริ่มดูดี Fed ก็ต้องขึ้นดอกเบี้ยเพื่อชะลอบ้างเพราะนโยบายการเงินมันมีความ lag อยู่เเล้ว เเละสหรัฐในเวลานี้ไม่เหลือกระสุนสำหรับใช้ประคับประคองเศรษฐกิจในช่วงเศรษฐกิจตกต่ำอีกแล้ว เพราะอัตราดอกเบี้ยนโยบายอยู่ในระดับต่ำมาก และสหรัฐเองก็ไม่เคยลดอัตราดอกเบี้ยมาอยู่ในระดับติดลบมาก่อน นโยบายการเงินแบบผ่อนคลายจึงไม่อาจนำมาใช้กระตุ้นเศรษฐกิจในยามฉุกเฉินได้อีก ขณะเดียวกัน หนี้สินภาครัฐของสหรัฐอเมริกาก็อยู่ในระดับสูงติดเพดานมาเป็นเวลานาน จนอาจเกิดภาวะ Government Shutdown การเร่งใช้จ่ายภาครัฐหรือนโยบายการคลังแบบขาดดุล จึงอาจไม่ใช่ทางเลือกที่เหมาะสมของสหรัฐอีกเช่นกัน ทางเลือกเดียวจึงต้องขึ้นอัตราดอกเบี้ยนโยบายในช่วงเวลาที่เศรษฐกิจกำลังขยายตัวได้ดี เพื่อเก็บกระสุนไว้ใช้ในอนาคตยามจำเป็น ประเด็นคือ ถ้าเศรษฐกิจดีพร้อมกับมีการขึ้นดอกเบี้ยเงินเฟ้อจะมามั้ยอันนี้เป็นการบ้านที่ต้องไปทำต่อ (เเต่ตามหลักน่าจะมาจากหลัก Demand Pull )

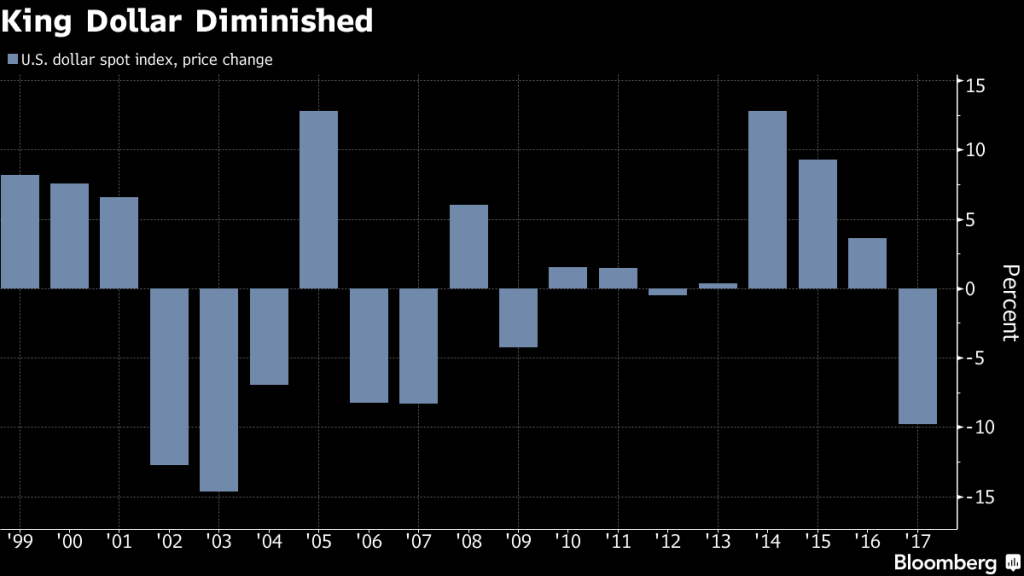

ซึ่ง Scenario นี้เป็นการมองเเบบตามตำราเป้ะๆ >> Action ทีส่วนตัวคิดว่าดีของ Scenario นี้ก็คือในระยะสั้นตลาดหุ้นน่าจะ Perform ได้อยู่เพราะดูเศรษฐกิจช่างสดใสเหมือนอยู่ในทุ่งลาเวนเดอร์ จากนั้นถ้าตลาดหุ้นเริ่มซาๆลงก็น่าจะใกล้ถึงรอบของ Commodities ประมานนี้ >> ส่วนเรื่อง FX ตามทฤษฎีทุ่งลาเวนเดอร์ ดอลล่าร์ควรจะเเข็งค่า เพราะเงินไหลจากที่ผลตอบเเทนต่ำไปสูงเสมอ (เเต่ปีที่เเล้ว Fed ขึ้นดอกไป 3 รอบเเต่ $ อ่อนเอาๆ ?? แปลกมั้ยหละ )

2.Fed ต้องพยายาม Handle Money Supply กับ Productivity ที่เกิดขึ้นจริง เพราะการทำ QE ในช่วง Crisis มันทำให้ Money Supply ออกมามากเกิน Productivity ซึ่งมันจะนำพาไปสู่ Inflation ในวันใดวันหนึ่ง คำถามคือเเล้วทำไม Inflation ยังอยู่ในระดับต่ำอยู่ ?? คำถามนี้เหมือนจะตอบยากเเต่ถ้ามองจริงๆก็น่าจะตอบได้แบบกำปั้นทุบดินคือ เงินมันไม่ได้ออกมาใน Real Sector ไง เเล้วเงินมันไปอยู่ไหนกันหมด ?? ….. เห็นตลาดหุ้นมั้ยหละ เงินมันไหลเข้าสู่ตราสารทางการเงินต่างๆทั่วโลก ดังนั้นเงินมันจึงยังอยู่ใน Financial Sector อยู่ มันจึงยังไม่เกิด Inflation เเต่ซักวันมันก็ต้องออกมาอยู่ดี ดังนั้นการที่ต้องรีบขึ้นดอกเบี้ยก็เพื่อเป็นการกันไม่ให้เงินมันกลับเข้ามาใน Real Sector เพราะ ยังไงตลาดหุ้นมันไม่มีทางขึ้นไปได้เรื่อยๆ อยู่เเล้ว พอถึงจุดนึงที่ตลาดหุ้นมันเริ่มไปไม่ได้เเล้วดอกเบี้ยยังต่ำอยู่อีกเงินมันจะหักกลับ Real Sector ดังนั้นต้องหาอะไรมากันให้มันอยู่ใน Financial Sector ต่อไป…จึงต้องรีบขึ้นดอกเบี้ย แต่ไม่ว่ายังไงมันก็ต้องมีเงินที่ต้องทะลักเข้ามาใน Real Sector อยู่ดี….ซึ่งก็จะสิ่งที่ตามมาก็คือ Inflation นั้นเอง

> Action ที่ส่วนตัวคิดว่าดีของ scenario นี้ก็คือ ให้น้ำหนักสินทรัพย์ที่เป็น Inflation Hedge เช่น ทองคำ คือความจริงตลาดหุ้นก็น่าจะเป็นสินทรัพย์ที่เป็น Inflation Hedge ได้อยู่นะในความคิดของเราเเต่ทีนี้ถ้าเป็นหุ้นก็ต้องดูว่า Valuation ของมันตอนนี้เป็นยังไง >> ส่วนเรื่อง FX ถ้ามองตามทฤษฎีนี้จะพบว่าในระยะยาว Dollar น่าจะ Devalue ได้อีกจากการที่ Money Supply ล้นเกิน รวมถึง Euro เเละ YEN เเต่หากพิจารณาในระยะสั้น Euro อาจจะเเข็งค่าขึ้นได้อยู่เพราะ ตัวเลขต่างๆ ออกมาดูดีพอสมควร รวมถึงปัจจัยทางการเมืองต่างๆ แต่ถ้ามองยาวๆ ไม่ควรไปยุ่งกับเงินสกุลพวกนี้มั้ง

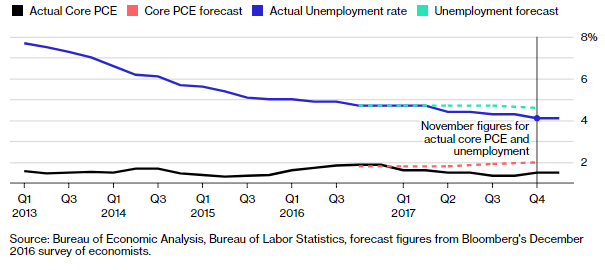

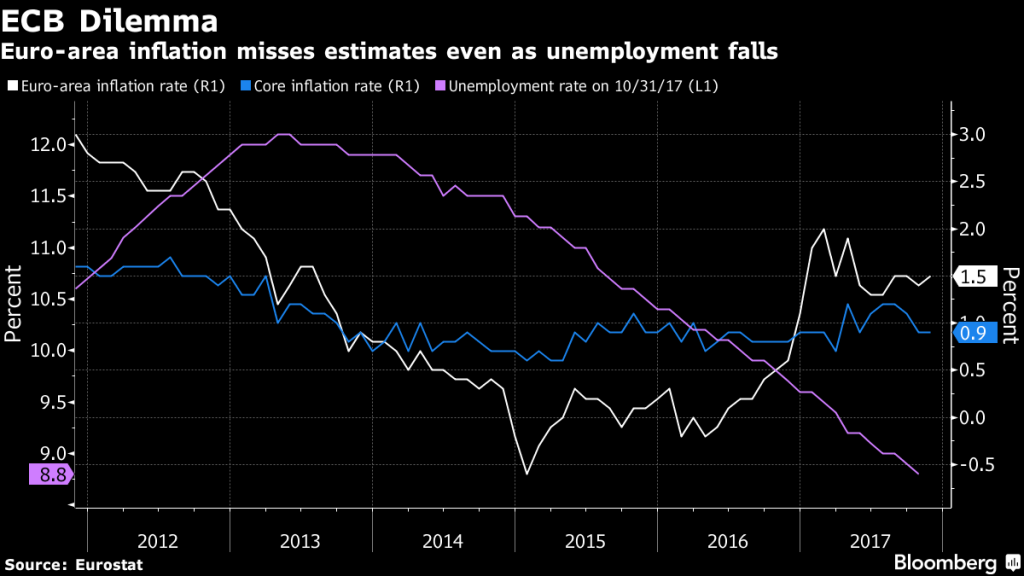

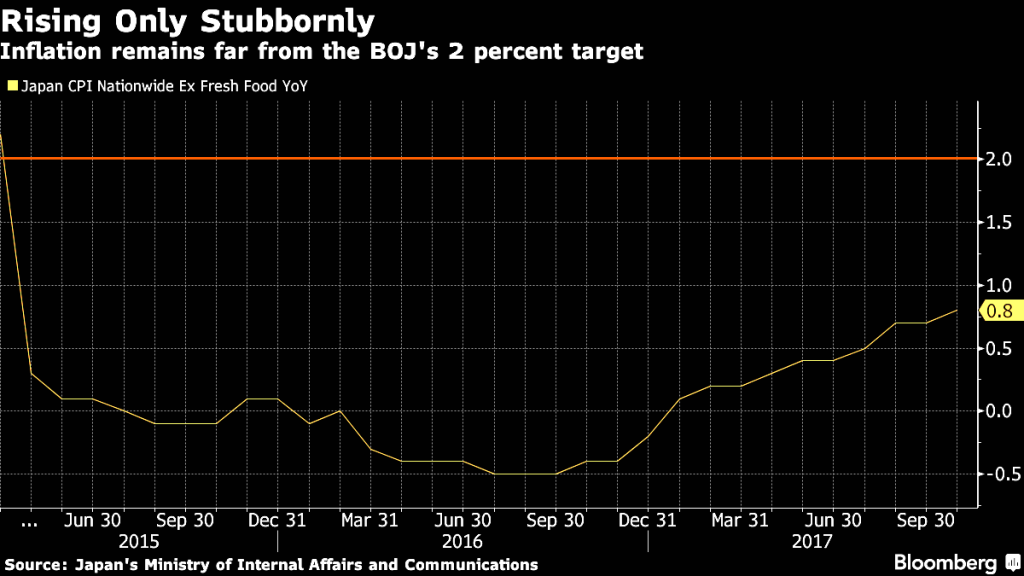

- Inflation + Unemployment rate

- สำหรับปีที่ผ่าน เหล่า Develop Countries หลักๆ ได้เเก่ US EU เเละ Japan เงินเฟ้อยังค่อนข้างซึมๆ อยู่โดยเป้าของ US ที่ 2 % ยังไม่ถึงเเต่ก็เริ่มขยับใกล้เข้ามาเเล้วเหมือนกัน ก็อยู่ที่ประมาณ 1.4 – 1.6 ประมานนี้ เช่นเดียวกับทางด้าน EU ที่ตอนนี้มี Inflation เป็นบวกอ่อนๆ เช่นเดียวกัน ส่วนทางด้าน Japan ที่เป็นประเทศที่มีปัญหาด้านเงินเฟ้อต่ำมาโดยตลอดล่าสุดก็มีสัญญาดีเพราะเงินเฟ้อเริ่มขยับมาใกล้ 1 % ก็นะอัด QE กับดอกเบี้ยติดลบขนาดนั้นก็ต้องกระเตื้องบ้างเเหละ แต่ก็ยังห่างไกลกับเป้า 2 % เเละนอกจากนี้ประเด็นที่มีสิทธิจะทำให้เงินเฟ้อเพิ่มขึ้นได้อีกประเด็นก็คือเรื่องของราคาน้ำมันซึ่งปีที่ผ่านมา น้ำมันก็ราคาเพิ่มขึ้นมามากพอสมควร ราคาสูงอยู่ซึ่งหากมองสั้นๆเเค่ปี 2018 คาดว่า รายใหญ่ 3 รายนี้ก็คงมีการขยับตัวของเงินเฟ้อเเบบเพิ่มขึ้นเล็กน้อยเเหละ แต่ถ้าทองยาวๆ ซัก 3 – 5 ปีส่วนตัวมองว่า อาจจะมีปัญหาด้าน Inflation ที่เยอะเกินได้ซึ่งสาเหตุหลักๆ ก็คงมาจากเรื่องเงินที่ทะลักจาก Financial Sector ถ้าเป็น Scenario ที่ 2 จากด้านบน หรือต่อให้เป็น Scenario 1 ยังไง inflation ก็ต้องมาอยู่ดีจากเหตุผลลาเวนเดอร์ว่าเศรษฐกิจเติบโตดี Puchasing Power ต้องเพิ่ม Demand Pull ตามหลัก econ 101 พอวิเคราะห์มาถึงจุดนี้ก็จะเห็นอะไรบางอย่างคือไม่ว่าจะเป็น Scenario เเบบไหนในระยะยาวสิ่งที่น่าจะต้องเกิดขึ้นเเน่นอนก็คือ Inflation นั้นเอง >> โจทย์ต่อไปที่ต้องทำคือ Asset Class ไหนที่เป็น Asset ที่ Perform ได้ดี เมื่อเกิด Inflation

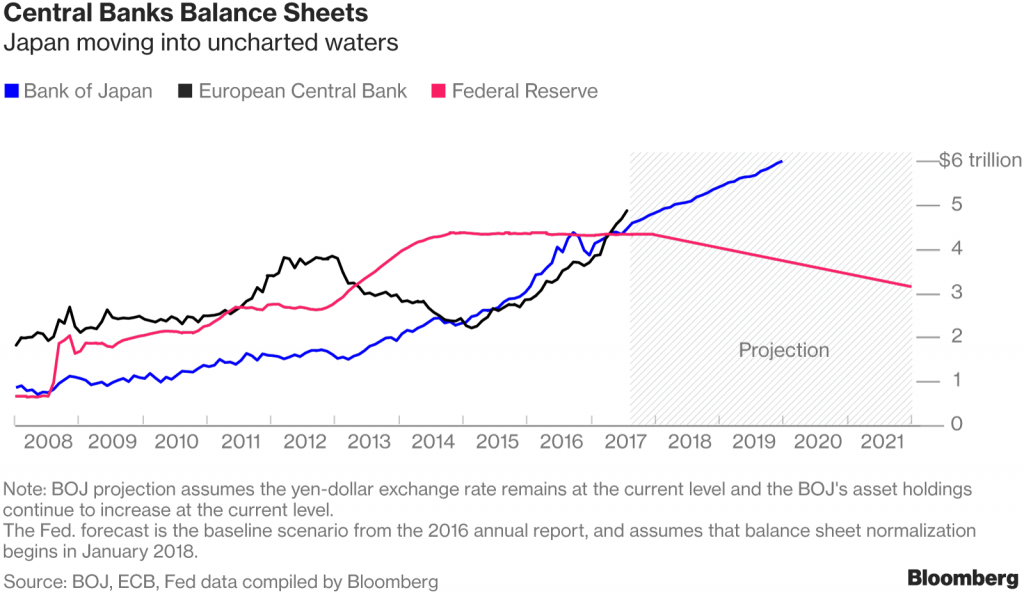

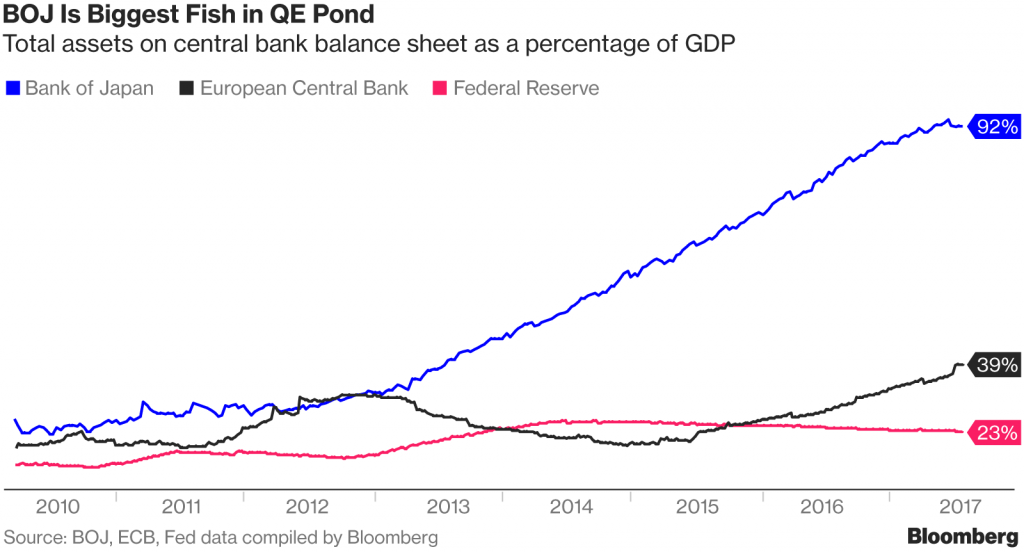

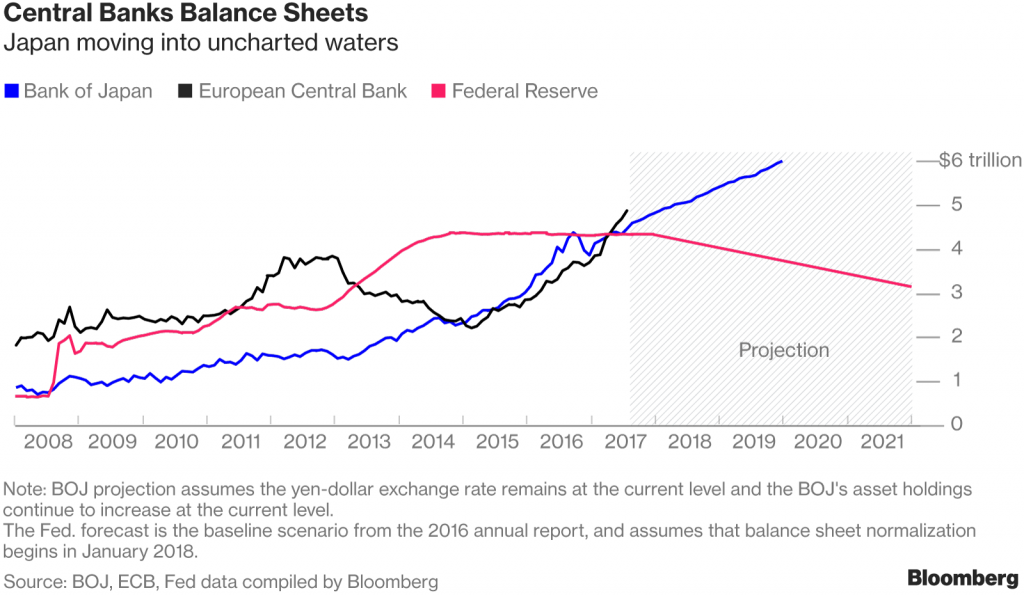

- Central Bank Movement

ปีนี้จะเริ่มเป็นปีเเรกที่ Central Bank ใหญ่ๆเริ่มมีการลด liquidity ลง

สำหรับ Fed มีแผนจะลดงบดุลโดยตั้งเป้าหมายลดเดือนละ 10 billion Dollar เเละขยับเพิ่มขึ้นอีกไตรมาสละ 10 billion Dollar จนกระทั่งถึง 50 billion

ECB ยังคงมีมติคงอัตราดอกเบี้ยนโยบายที่ 0% และดอกเบี้ยเงินฝากที่ระดับ -0.40% และยังส่งสัญญาณการผ่อนคลายทางการเงินต่อด้วยการขยายระยะเวลาในการทำ QE ต่อไปอีกจนถึงเดือนกันยายนปี 2018 นี้ ด้วยขนาดวงเงินที่ลดลงจาก 6 หมื่นล้านยูโร สู่ระดับ 3 หมื่นล้านยูโรต่อเดือน

BOJ ยังคงมีมติคงอัตราดอกเบี้ยนโยบายที่ -0.10% และคงวงเงิน QQE เดือนละ 80 ล้านล้านเยนต่อปี ควบคู่ไปกับการทำ Yield Curve Control เพื่อให้เงินเฟ้อแตะระดับ 2% ตามเป้าหมาย

สรุปแบบง่ายสุด Fed >> ลดงบดุล ,ECB >> ลดวงเงินในการอัดฉีดเเต่ขยายเวลา, BOJ >> ทำเหมือนเดิม

ผลกระทบให้ของการลดงบดุล (QT) ลองสมมติว่า QE ของ เฟดคือการสูบลมเพิ่มให้ลูกโป่งขยาย … การลดงบดุลหรือ QT Balance Sheet ก็น่าจะเป็นการค่อยๆ ปล่อยลมออกจากลูกโป่ง เพื่อให้ลูกโป่งมีขนาดลดลง จนได้ขนาดที่พอดีตามความคิดของ FED

**ลม = เงินดอลลาร์สหรัฐ ลูกโป่ง = ระบบเศรษฐกิจของสหรัฐ

ดังนั้น การลดงบดุลยังไงก็ต้องกระทบต่อเศรษฐกิจสหรัฐเเน่นอน รวมถึงยังมีการเพิ่มดอกเบี้ยที่ทำให้ต้นทุนการกู้ยืมสูงขึ้น ดังนั้น US ต้องได้รับผลกระทบอย่างเเน่นอนประเด็นคือเราไม่รู้ว่าเมื่อไร แต่เราสามารถหาเผนรับมือได้ควรทำอย่างไร

ประเด็นอื่นๆ ที่น่าจับตามอง

– Political stress in the USA >> Story about Trump and Russia

– Spain Vs Catalonia

– US Vs North Korea

– Saudi Conflict

– Iran Protest

– Risk in China >> Slowdown economy and Non-Goverment Debt

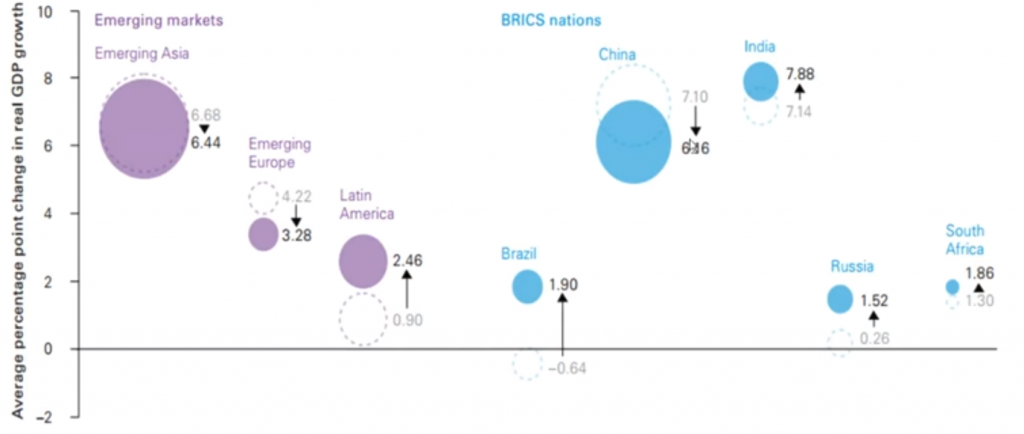

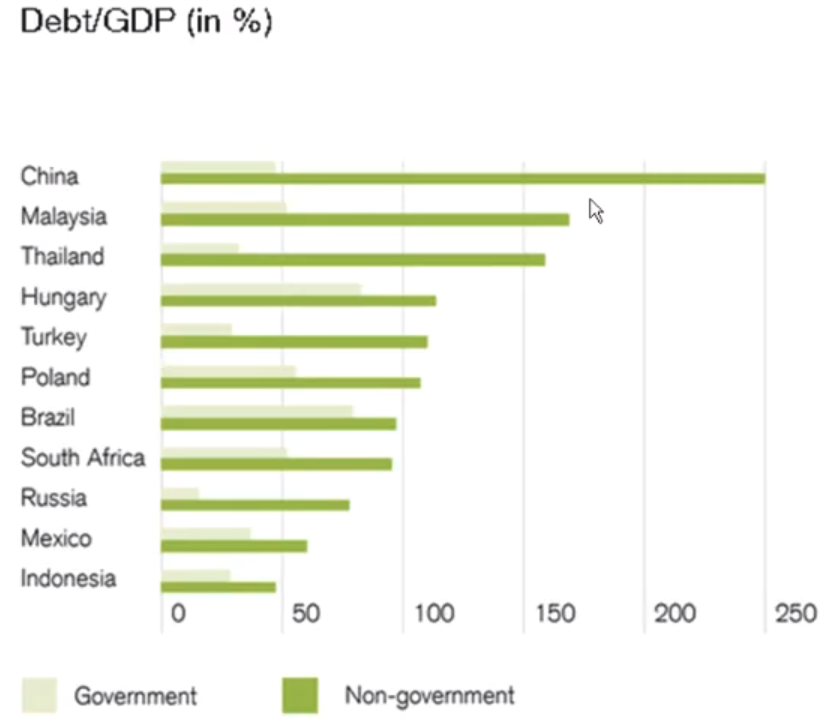

หลังจากหลายปีหลังที่ผ่านมาเศรษฐกิจจีนเติบโตอย่างมาก แต่เมื่อถึงจุดหนึ่งที่ระดับของขนาดเศรษฐกิจเริ่มใหญ่มากขึ้น การเจริญเติบโตทางเศรษฐกิจย่อมต้องลดลงบ้างเป็นธรรมดา ซึ่งในปีนี้คาดการณ์กันว่า จีนน่าจะ เติบโตลดลงจากเล็กน้อย แต่ที่ต้องจับตามองเป็นพิเศษก็คือทางด้านของหนี้ของภาคเอกชนของจีนถึงสูงถึง 250% ของ GDP เลยทีเดียวดังนั้นถ้าเกิดปัญหาอะไรขึ้นมาจีนจะแย่

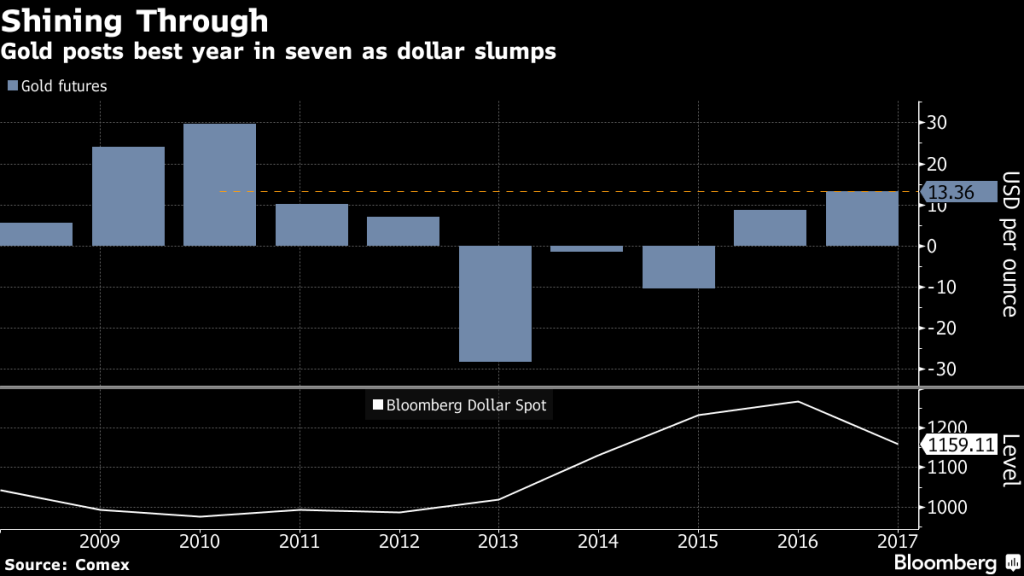

กลับมาดูกันที่ ทองคำกันบ้างสำหรับทองคำในปีที่ผ่านมา ทองคำทำ return ได้ 13.36% ซึ่งถือว่าทำผลตอบเเทนได้ดีที่สุดในรอบ 7 ปีเลยทีเดียวเเละเป็นปีที่ทำผลตอบเเทนเป็นบวกได้ 2 ปีติดต่อกันอีกด้วย หากวิเคราะห์จากปัจจัยด้านบนที่นำเสนอไปจะพบว่า ทองคำนั้นยังมีโอกาสขึ้นไปสูงกว่านี้ได้อยู่จากประเด็นหลักๆ เลยคือเงินเฟ้อ,การอ่อนค่าลงของดอลล่าร์ เเละยังมี event-drive ได้จากประเด็นเรื่องความไม่มั่นคงทางการเมืองจากภูมิภาคต่างๆ ของโลก

ส่วนที่ใครเคยคิดว่าทองกับตลาดหุ้นนั้นจะมีความสัมพันธ์ตรงข้ามกันนั้น หากพิจารณาจาก return ในปีนี้ก็จะพบว่าไม่เกี่ยวกันเพราะปีนี้ทั้งทองเเละดัชนีหุ้นทั่วโลกก็ให้ return เป็นบวกในระดับ 2 หลักด้วยกันทั้งสิ้น

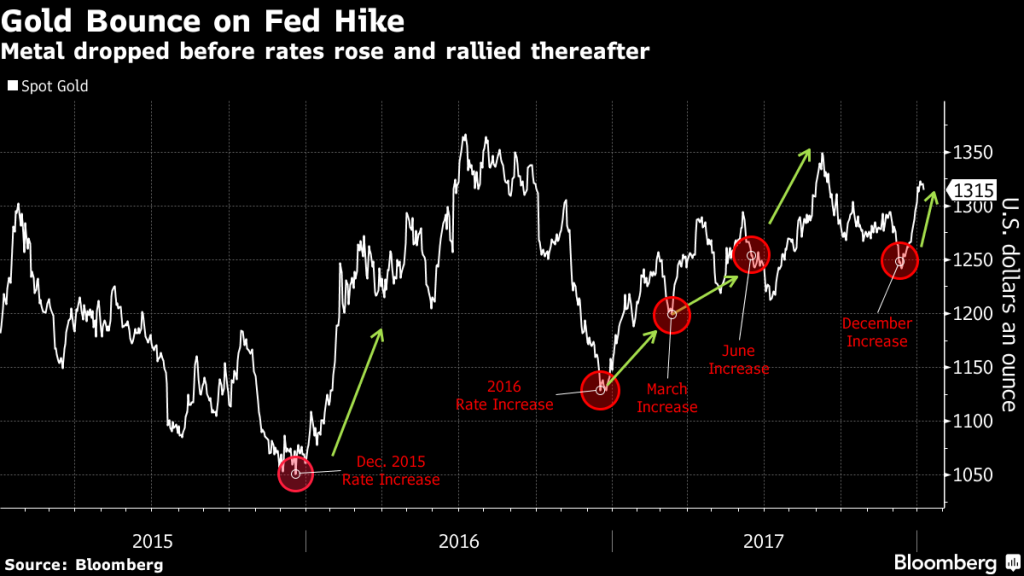

นอกจากนี้ยังมีประเด็นที่น่าสนใจเกี่ยวกับทองคำเเละ Fed Interest rate ที่โดยตามหลักเเล้วปกติการขึ้นดอกเบี้ยจะส่งผลต่อราคาทองคำในทางลบ แต่เรามาพิจารณาจากภาพนี้กัน

จากภาพจะพบว่า ส่วนมากเเล้วหลังจาก Fed ขึ้นดอกเบี้ยราคาทองจะขึ้น ?? เเถม 3 ครั้งล่าสุดหลังขึ้นดอกบี้ยเเล้วราคาทองยังขึ้นไปทำจุดสูงสุดใหม่ได้เรื่อยๆอีกด้วยส่วนนึงก็เพราะดอลล่าร์ที่อ่อนค่าลงอย่างมาก ซึ่งก็เป็นประเด็นที่ต้องจับตามองต่อไปในปีนี้ แต่โดยส่วนตัวมองว่าราคาทองคำในปีนี้เราอาจจะได้เห็นเเตะกันที่ 1400 ได้ สาเหตุหลักๆก็มาจาก ประเด็นที่บอกไปก็คือเรื่องเงินเฟ้อ เเละ การอ่อนค่าลงของดอลล่าร์ ส่วนปัจจัยเสริมอื่นๆมีดังนี้

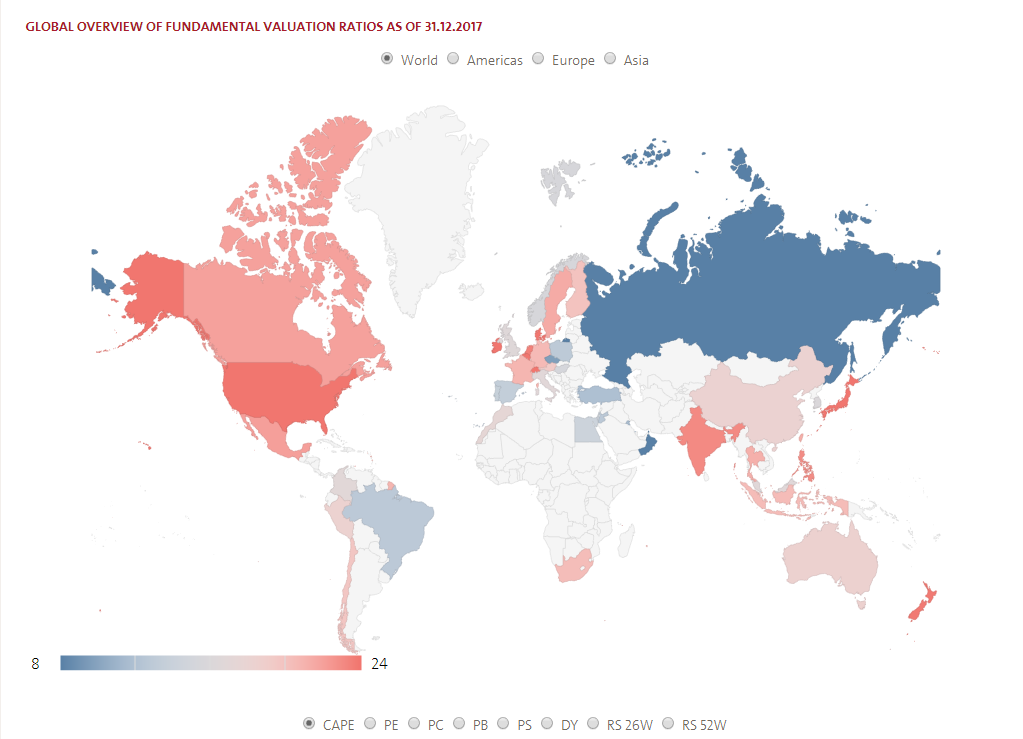

1.ความเเพงของตลาดหุ้นทั่วโลก จาก รูปที่นำมาเเสดง เเสดงให้เห็นถึง CAPE Ratio ซึ่งใครหากรู้จักเจ้านี่มากขึ้นเเนะนำให้ไปหาข้อมูลต่อได้ใน google แต่โดยสรุปมันคือดัชนี้ที่เอาไว้ชี้วัดความถูกเเพงของตลาดหุ้นในระยะยาว ซึ่งยิ่งสีเเดงยิ่งบ่งบอกว่าเเพง ส่วนสีฟ้าก็คือถูก โดยหากพิจารณาเเล้วประเทศใหญ่ๆ ของโลกไม่ว่าจะเป็น USA China Japan India เเละ ทางฝั่งของ EU จัดได้ว่าอยู่ในระดับเเพงทั้งสิ้น ส่วนที่ถูกๆเลยก็คือทางด้านของ Russia กับ Brazil ดังนั้นเราอาจจะกำลังอยู่ในช่วงปลายของตลาดหุ้นขาขึ้นของโลกกันเเล้ว ( ไม่ได้หมายความว่าจะเกิด Crisis อะไรนะ เเค่ของมันเเพงไปมันก็ต้องกลับเข้าสู่ดุลยภาพบ้าง)ซึ่งมันคงจะใช้เวลาอีกซํกพักกว่าตลาดหุ้นจะซาลงซึ่งไม่มีใครตอบได้ว่าเมื่อไหร่ แต่เราคาดการณ์ว่าอาจจะได้เห็น Fund Flow บางส่วนที่ไหลออกจากตลาดหุ้นไปหา Asset อื่นๆมากขึ้นซึ่งทองคำน่าจะได้รับอานิสงค์จากตรงนี้บางส่วน

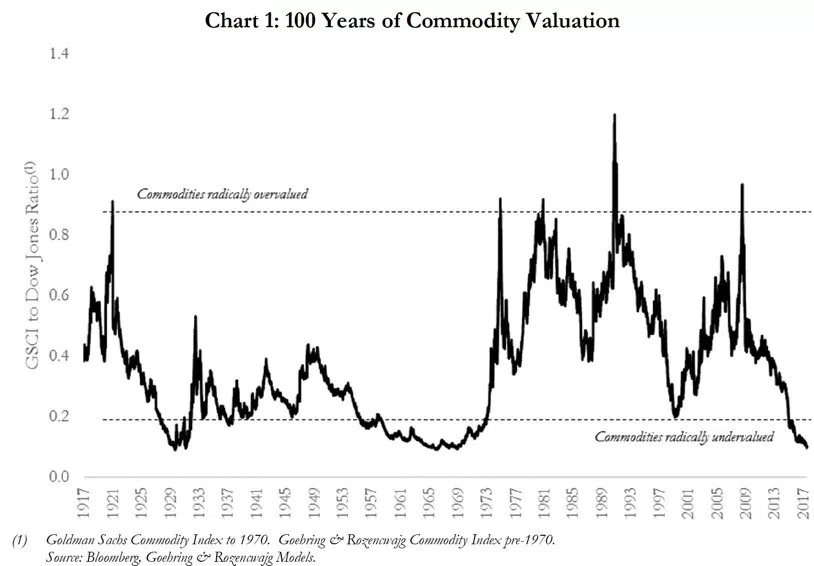

- ความถูกของ Commodities

นอกจากความเเพงของตลาดหุ้นเเล้ว อีกสิ่งที่น่าสนใจก็คือทางด้านของความถูกของ commodities อย่างที่รู้กันว่าปีที่เเล้วเป็นปีทองของตลาดหุ้น จนอาจจะมองข้าม commodities ไป ซึ่งจาก chart ที่นำมาคือ ราคาของ Goldman Sach Commodities Index เทียบ กับ Dow Jones ซึ่งจะพบว่าตอนนี้ Commodities นั้นถูกมากที่สุดในรอบ 50 ปี เมื่อเทียบกับ Dow Jones เลยทีเดียว โดยทองคำก็เป็นหนึ่งในกลุ่ม COmmodities เช่นกัน ดังนั้นเมื่อเทียบกับหุ้นเเล้ว Commodities รวมถึงทองคำจึงดูเป็นทางเลือกที่น่าสนใจมากกว่าในการลงทุนระยะยาว

สรุป >> ปีนี้มองว่าทองคำจะ outperform มากกว่าปีที่แล้วคือ + มากกว่า 13.66% ตลาดหุ้นยังไปได้ต่ออยู่แต่จะไม่ดีเหมือนปีที่แล้ว ดอลล่าร์จะอ่อนค่าซึ่งจะกดดันให้ inflation และราคา Commodities สูงขึ้น เศรษฐกิจโลกจะยังเติบโตได้อยู่แต่ในระยะยาวจะโดนผลกระทบจาก inflation และราคา Commodities

#ซื้อขายทองคำแท่ง #ซื้อขายทองคำแท่งออนไลน์ #ทองคำ

#อินเตอร์โกลด์ #InterGOLD #ลงทุนทองคำแท่ง

สามารถติดตามบทวิเคราะห์ได้

![]() สนใจลงทุนทองคำแท่งหรือติดต

สนใจลงทุนทองคำแท่งหรือติดต

![]() Website : www.intergold.co.th

Website : www.intergold.co.th

![]() Line : @intergold

Line : @intergold

![]() Facebook : https://www.facebook.com/

Facebook : https://www.facebook.com/

![]() Call : 02 – 2233 – 234

Call : 02 – 2233 – 234